Klienci coraz wyżej stawiają poprzeczkę dostawcom usług i produktów. O tym, kto zwycięży tę rywalizację w kolejnych latach, przesądzą działania, które firmy prowadzą już teraz.

Podczas warsztatów zorganizowanych przez First Data w ramach Laboratorium Przyszłości niemal 100 ekspertów w dziedzinie bankowości i technologii płatniczych zastanawiało się nad przyszłością sektora bankowego i jego klientów. Specjalistom postawiono dwa kluczowe pytania: „Jak będą zachowywali się klienci za 10 lat?” oraz „Jak chciałbyś, aby klienci zachowywali się w perspektywie najbliższej dekady?”. Organizatorzy warsztatów przeanalizowali odpowiedzi i wnioski przedstawili w raporcie Kim jest klient przyszłości? 2030: marzenia klientów, klienci marzeń, konfrontując w nim przewidywane postawy klientów z oczekiwaniami sektora bankowego. Ale wiele spostrzeżeń może być przydatnych również w innych branżach.

Harvard Business Review Polska to prestiżowy magazyn dla tych, którzy są głodni sukcesu. Inwestując w wiedzę harvardzką, robisz krok w dobrym kierunku. Sprawdź teraz!

Eksperci bankowości podzielili klientów przyszłości na trzy grupy wiekowe:

wchodzący na rynek finansowy w 2030 roku (klienci w wieku od 18 do 35 lat, stawiający pierwsze kroki na rynku pracy lub będący w początkowej fazie kariery zawodowej; urodzili się w dobie internetu, a wychowali w świecie wszechobecnych smartfonów);

rozpoczynający proces akumulacji finansowej w 2030 roku (klienci w wieku do 55 lat, dojrzali finansowo; posiadają nieruchomości; w szczytowej fazie kariery zawodowej);

emeryci w 2030 roku (osoby, które w 2030 roku mają prawo do pobierania emerytury; urodziły się w czasach socjalizmu, a na rynek usług finansowych wchodziły, gdy szczytem technologii bankowej były książeczki czekowe).

Podział ten był punktem wyjścia do stworzenia alternatywnych wizji przyszłości z perspektywy klientów oraz banków.

Odmienne wizje przyszłości

W niedalekiej przyszłości klient nie będzie już chciał kupować tego, co dzisiaj z powodzeniem mu sprzedajemy. Istotne jest zrozumienie, na co konsumenci przyszłości będą wydawać swoje pieniądze (zobacz ramkę Główne kierunki wydatków klientów przyszłości).

Styl życia klientów przyszłości nie będzie wspierał interesu bankowości. Postawy, które banki chciałyby widzieć u swoich klientów w 2030 roku, zazwyczaj odbiegają od tego, czego się po nich spodziewają.

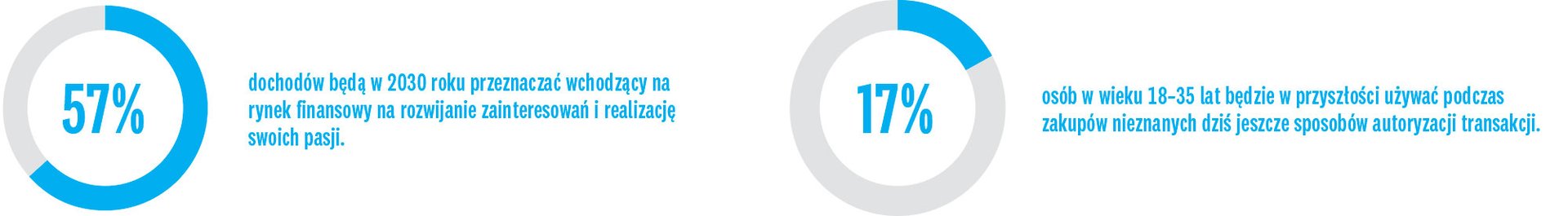

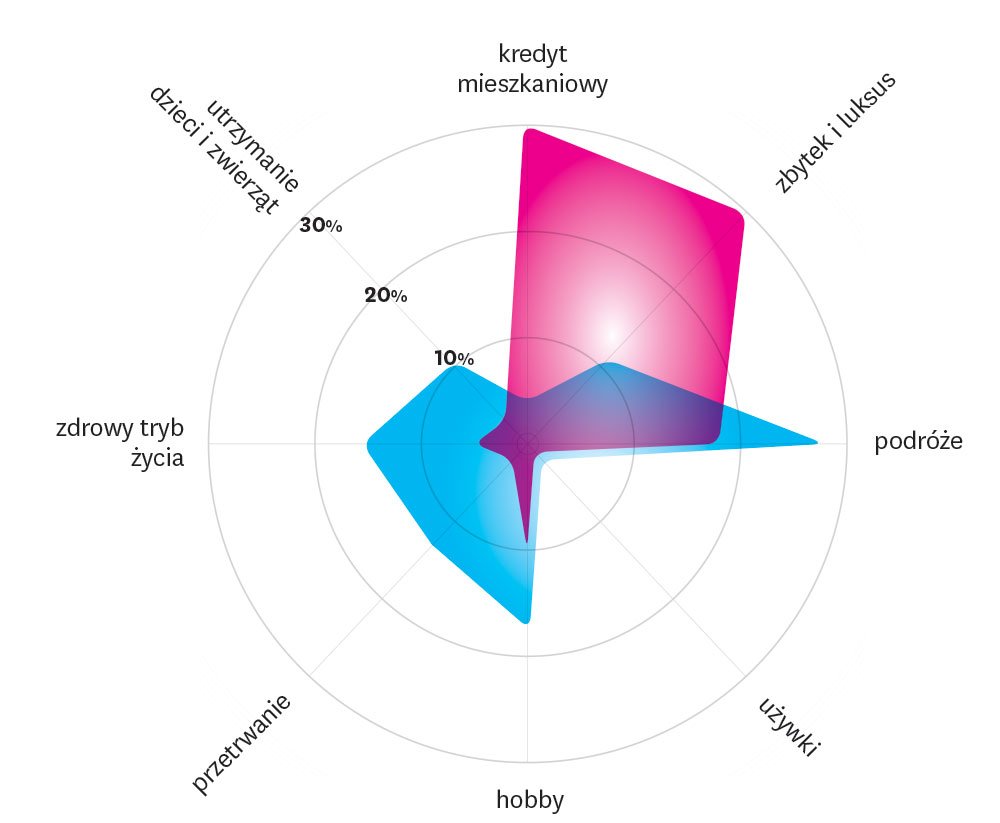

Według uczestników Laboratorium Przyszłości, osoby wchodzące na rynek finansowy w 2030 roku większość swojego dochodu będą przeznaczać na zainteresowania i pasje. W ich wydatkach wysoki udział będą miały inwestycje w hobby (30%) i podróże (27%), podczas gdy na tzw. przetrwanie (elementarne potrzeby zapewniające minimum egzystencji) poświęcą jedynie 12% miesięcznych środków. Wydatki na podróże (34%) będą królować w budżecie grupy rozpoczynającej proces akumulacji finansowej, która sporo środków będzie przeznaczać na zbytek i dobra luksusowe (19%) oraz na zdrowy styl życia (16%). Priorytetem emerytów przy planowaniu budżetu domowego będą utrzymanie (23%) i zdrowie (23%), ale też podróże (22%).

Jak pokazał raport, wizja przyszłości pożądana przez banki znacząco odbiega od wizji klientów. Dlatego spodziewane dążenia konsumentów niekoniecznie będą pozytywnie odbierane przez banki – i na odwrót. Może się nawet okazać, że tradycyjna oferta bankowa nie spełni oczekiwań klientów przyszłości.

Hulaki, karierowicze i minimaliści

Styl życia ma decydujący wpływ na decyzje zakupowe klientów, gotowość do wydawania pieniędzy lub ponoszenia dodatkowych kosztów w zamian za większą wygodę. Jak w 2030 roku zmienią się priorytety ludzi?

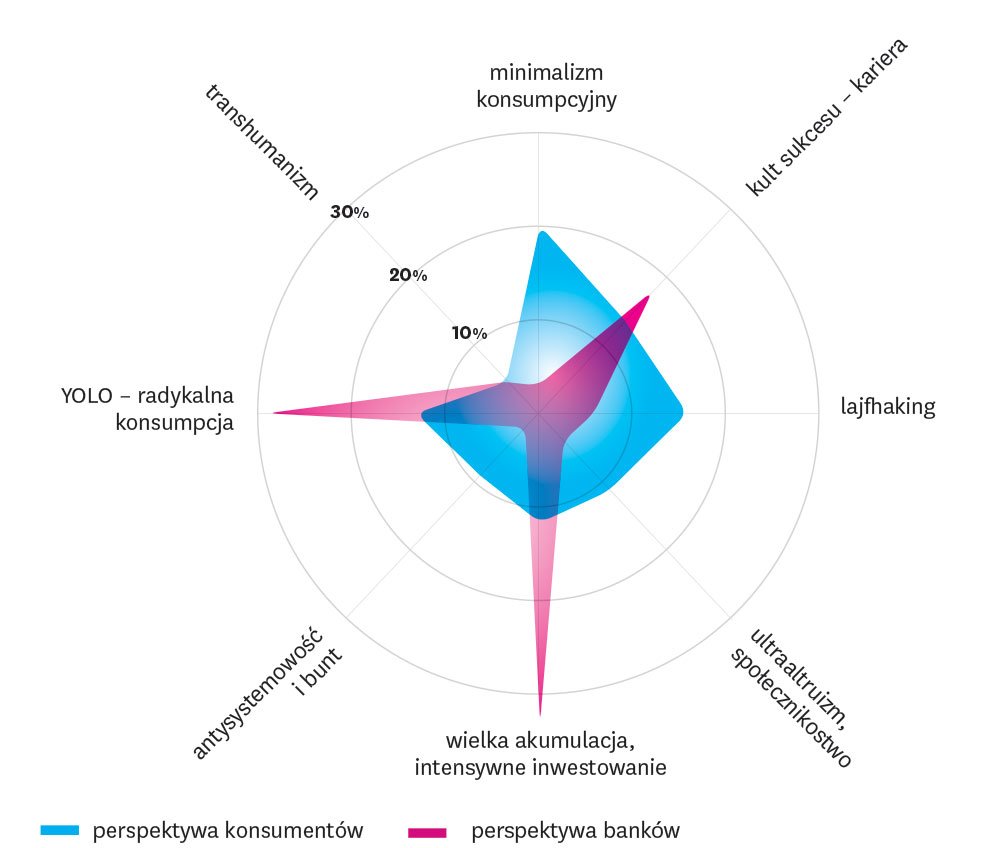

Spraw, by Twój biznes był SMART »

Prognozy nie są optymistyczne, zwłaszcza w przypadku postaw życiowych osób, które będą wtedy wchodzić na rynek finansowy. Mają one stawiać na tzw. lajfhaking, czyli ułatwiać sobie życie, poszukując dróg na skróty, by osiągać więcej mniejszym nakładem pracy (26% wskazań ekspertów). Poza tym w tej grupie będzie wielu wyznawców radykalnej konsumpcji (22%) oraz minimalizmu (17%). Za to dzisiejsi 30- i 40‑latkowie mają za dziesięć lat wyznawać przede wszystkim kult sukcesu i wspinać się po szczeblach kariery (23% wskazań). Nieco mniejsza liczba uczestników warsztatów, bo 17%, przewiduje, że konsumenci należący do tej grupy najwyższą wagę będą przywiązywać do akumulacji. Temu segmentowi bliski ma być również lajfhaking (15%) oraz minimalizm konsumpcyjny (13%). Aż 53% ekspertów uznało, że osoby starsze w 2030 roku odrzucą nadmierną konsumpcję i zwrócą się ku minimalizmowi (28%) i ultraaltruizmowi (25%), charakteryzującemu się poczuciem odpowiedzialności za innych i stawianiem na budowanie dobrobytu wspólnoty.

Styl życia klientów przyszłości nie będzie wspierał interesu bankowości. Postawy, które banki chciałyby widzieć u klientów w 2030 roku, z wyjątkiem kultu sukcesu, odbiegają od tego, czego się po nich spodziewają. Banki liczące na wysoki poziom konsumpcji i skłonność klientów do inwestowania kapitału najprawdopodobniej będą musiały się skonfrontować z ich minimalizmem i poszukiwaniem dróg na skróty. Cele tradycyjnej bankowości zaczynają więc stawać w sprzeczności z celami rozwojowymi klientów. Dlatego banki będą musiały ewoluować, by odpowiedzieć na wyzwania przyszłości.

Nowe kanały obsługi

Czy w 2030 roku znikną oddziały bankowe i bankowość telefoniczna? Biorąc pod uwagę przewidywania dotyczące preferencji klientów wchodzących na rynki finansowe i akumulujących środki, j est to całkiem prawdopodobne.

Okazuje się, że najmłodszy segment klientów przyszłości będzie najbardziej otwarty na nowatorskie kanały obsługi bankowej, na czele z rozszerzoną rzeczywistością (28%), neurointerfejsami (23%) i aplikacjami mobilnymi (20%). Dzisiejsi 30- i 40‑latkowie będą preferować aplikacje mobilne (45%) i rzadziej asystenta głosowego ze sztuczną inteligencją (27%). Obie te grupy nie będą odwiedzać oddziałów bankowych i prawie wcale nie będą korzystać z obsługi telefonicznej. Za to emeryci wciąż z chęcią wybiorą się do tradycyjnych placówek banku (31%). Jednakże niewiele gorszy wynik uzyskały aplikacje mobilne oraz wirtualni asystenci.

Przewidywania dotyczące pożądanych kanałów obsługi przez klientów niemal pokrywają się z perspektywą banków. Ocena tradycyjnych oddziałów bankowych nie wróży dobrze temu kanałowi. Trudno się dziwić – dla klientów konieczność stawienia się w oddziale bankowym w celu załatwienia jakiejś sprawy jest mało wygodna, zaś dla banku wiąże się z dużym kosztem. Zaskakuje słaby wynik obsługi przez strony WWW, która z obu perspektyw jest mało pożądanym kanałem.

Główne kierunki wydatków klientów przyszłości

Postawy życiowe klientów w 2030 roku

Biometryczna rewolucja

Tak jak dziś, młodzi użytkownicy będą doceniać podczas realizacji transakcji wygodę. Najbardziej pożądanym rozwiązaniem płatniczym będzie dla nich biometria (38%). Drugie miejsce z wynikiem 20% przypadło płatnościom z użyciem gadżetów zintegrowanych z funkcją płatniczą, takich jak smartwatche i opaski pulsometryczne. Przyszli 40- i 50‑latkowie postawią na płatności inicjowane i uwierzytelniane biometrycznie (30%), płatności przy użyciu gadżetów noszonych przy sobie (20%) oraz płatności mobilne (20%). Natomiast przywiązani do tradycji emeryci nadal będą preferować klasyczne karty plastikowe (41%). Co ciekawe, pozostali eksperci przedstawili zróżnicowany punkt widzenia: 22% sugerowało, że seniorzy będą dokonywać płatności mobilnie, 16% stawiało na gotówkę, a 13% sądziło, że to gadżety spotkają się z uznaniem emerytów.

Płatności jutra

Zmiany zachodzące na rynku każą nie tylko spodziewać się transformacji profilu klienta bankowości. Skłaniają także do szukania innowacji w obszarze form płatności, które być może trafią do użytku ogólnego w najbliższym dziesięcioleciu. Choć zdania ekspertów są podzielone, bez wątpienia wchodzący na rynek finansów klienci chętnie korzystaliby z takich nowych form płatności, jak:

asystent zakupowy (AI Shopper) – rozwiązanie oparte na algorytmach sztucznej inteligencji, które nie tylko odciąża konsumenta od konieczności dokonywania płatności, ale także robi za niego proste, codzienne lub powtarzalne zakupy i doradza w zakresie większych wydatków;

cyfrowa tożsamość – cyfrowy odpowiednik dowodu tożsamości obowiązkowy dla każdego obywatela;

neuropłatności, czyli płatności myślą, w najprostszej postaci opierające się na wyrażeniu w myślach akceptacji dla obciążenia konta daną kwotą środków.

Na powyższe rozwiązania wskazało po 17% uczestników warsztatów. Niewiele mniej, bo po 14% wskazań, dotyczyło zaawansowanej wersji dzisiejszych e‑portfeli, tzw. integratorów płatności, oraz biometrii w tle, która identyfikuje i poświadcza tożsamość płatnika bez jego aktywnego udziału w tym procesie. Jej zwolennikami będą również klienci rozpoczynający w 2030 roku proces akumulacji finansowej, którzy chętnie płaciliby również globalną walutą, czyli uznanym środkiem płatniczym zastępującym waluty lokalne (18%), i korzystali z cyfrowej tożsamości (17%). Spośród nowinek technicznych emeryci najbardziej polubią integratory płatności (23%) oraz cyfrową tożsamość i globalną walutę (obie po 17%).

Klienci coraz wyżej stawiają poprzeczkę dostawcom usług i produktów. #technologia

TweetnijOczekiwania przyszłych klientów oraz potrzeby banków są bardzo podobne. Największy rozdźwięk pojawia się w przypadku cyfrowej tożsamości, która z perspektywy banków byłaby zdecydowanie najbardziej pożądanym przyszłościowym rozwiązaniem wspierającym płatności. Choć klienci przyszłości nie dyskredytują tego rozwiązania, ich entuzjazm najprawdopodobniej studzą kwestie związane z ochroną prywatności. Dobre zrozumienie ich potrzeb jest niezbędne do trafnego zaplanowania inwestycji w projektowanie nowych produktów i modeli obsługi. Raport przygotowany przez First Data pozwala skonfrontować własne wyobrażenia o klientach przyszłości z przewidywaniami branży finansowej.